FinTechが盛り上がっていますし、様々なサービスが登場している中で、以前からある銀行業態がどうなっていくのかは興味がありました。

それで、Kindleセールだったこの本を読んでみました。

[amazon_link asins=’4295400734′ template=’Original’ store=’tob-22′ marketplace=’JP’ link_id=’e0534498-c30f-4218-87c0-03956ee25e5c’]

地銀の衰退が叫ばれて随分経っている気がしますが、お金を取り巻く状況はどんどん変化しています。

個人が現金を預ける先はどこか

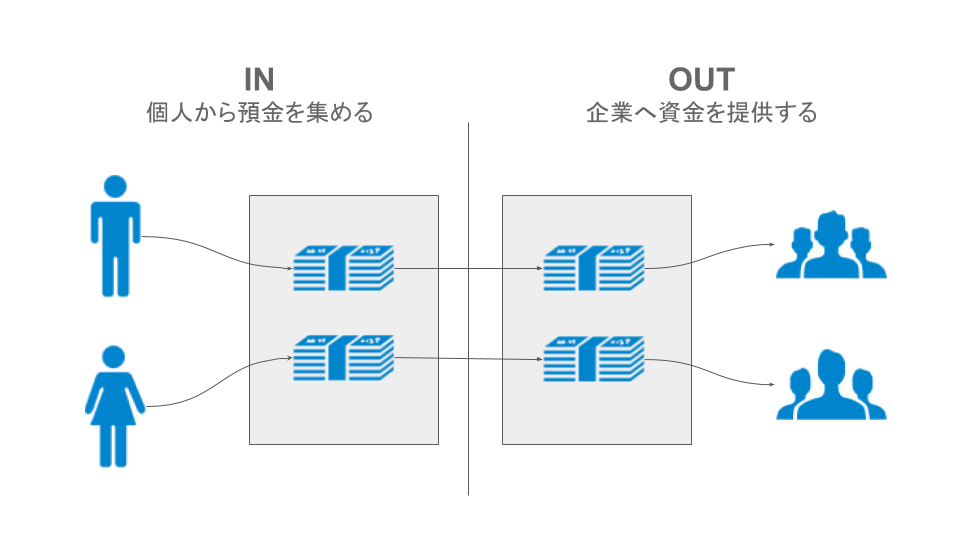

これまでの銀行(特に地銀)は、単純に示すと個人から預金としてお金を取得して、法人に貸し出すことで事業を回してきました。

しかし、個人のお金に関しては、新しい事態から競争が激化しています。

マネーフォワードのようにお金の動きは可視化され、ロボット投資で自動でいろんな所に投資できるようになり、財布はキャッシュレスになっています。

[kanren postid=”4851″]

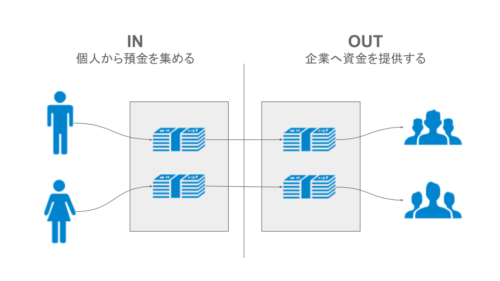

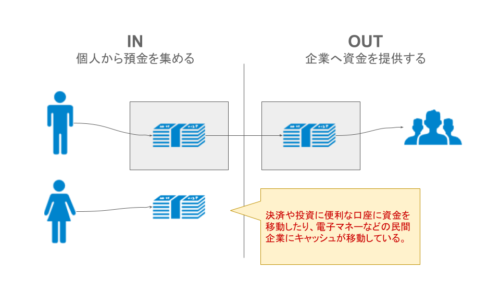

個人がなんとなく預けていた地元の銀行への預金は、様々なサービスに移動しています。SuicaやLINE Payなどの新しい決済手段に現金を一時的に預けるケースも増えています。そうなると、これまでの銀行の事業モデル自体が、成立しなくなる危険があるのです。

そうなると、預金をメインの資金源としていた銀行は、別に競合と預金の奪い合いをする必要が出てくるわけですね。

本書では、今後の銀行を考えるポイントは次であると書いています。

銀行の今後の姿やFinTechを理解する上でカギとなりうるのは次の2点だということに行き着いた。ひとつは個人預金の行方。もうひとつは「デジタル・ウォレット」を誰が担うのかということである。

個人は、利便性に応じてお金を移動させて行きます。利率が良い投資ができるサービスにお金を預ける、決済手段が便利な口座に現金を移す、ということでFinTechを中心に激しい競争になっているのです。

この便利さを実現したところが、個人のお金を獲得すると言えるのではないでしょうか。

ICT投資がカギ

お金がどんどん現金から離れていくと、お金はデータになります。そして、そうなると重要なのがICT投資です。

生き残れるのはICTに競争優位を持つ企業か、ICT投資に資金を回すことのできる銀行だけだ。その点で、地方銀行はICTに優位性があるだろうか。また、その投資に耐えられるのだろうか。

このようなパラダイムシフトに追従できるところが生き残ることができるのでしょう。

最近だとMUFGは仮想通貨であるRippleに出資したり、独自のビットコイン開発を発表したりと、新しい金融サービスに対して積極的に乗り出しています。

三菱東京UFJ銀行は、みずほフィナンシャルグループや横浜銀行などで構成する新送金システムの検討グループに参加する。仮想通貨の中核技術である「ブロックチェーン」を活用し、低コストで送金する仕組みの構築に共同で取り組む。

三菱東京UFJ銀行は5月1日、独自の仮想通貨「MUFGコイン」の実証実験を始める。年内に国内の全行員約2万7千人が使えるようにして、来春には一般向けに発行する計画だ。ビットコインと同様の技術で、決済や送金が低コストでできる。メガバンクによる世界初の仮想通貨プロジェクトが本格化する。

ICTを中心に、どういう競争が繰り広げられていくんでしょうか。まだ銀行の数は多く、今後の再編が行われると言われていますが、その中では業態を変えたりするところも出てくるでしょう。

ということで、この領域はこれからの激動が続きそうです。自分のお金についてもどこに預けるか、考えてみましょう。

[amazon_link asins=’4295400734′ template=’Original’ store=’tob-22′ marketplace=’JP’ link_id=’a668bb6c-233b-4007-bcd9-6eca1e6566be’]